Blog , Cessione del credito

Cessione dei crediti: anticipo fatture e factoring a confronto

L’anticipo delle fatture e il factoring sono strumenti sempre più utilizzati dalle imprese come alternativa ai finanziamenti tradizionali. Approfondiamo come funzionano questi strumenti.

La cessione del credito consiste in un accordo con il quale il diritto a un credito, vantato solitamente tramite una frattura commerciale, viene ceduto dal detentore a una terza parte, che ne diventa il titolare. La pratica è disciplinata dall’articolo 1260 del Codice civile e seguenti, e può avvenire a titolo gratuito o a titolo oneroso: nel secondo caso il credito viene ceduto verso il pagamento di un corrispettivo dall’acquirente al creditore originario, che deve garantire di essere l’unico proprietario dello stesso.

Anche le aziende possono cedere i propri crediti nell’esercizio dell’attività d’impresa a banche, ad intermediari finanziari oppure ad altri soggetti, purché il loro oggetto sociale non preveda altrimenti.

La cessione del credito è l’istituto giuridico che sottende tanto l’anticipo fatture bancario quanto il factoring. Queste due attività tuttavia presentano molteplici differenze tra loro:

Anticipo fatture

L’anticipazione del credito tramite la cessione delle fatture rappresenta per le imprese un metodo efficace per reperire liquidità, spesso per far fronte a momenti di crisi e spese straordinarie, senza dover ricorrere a un vero e proprio finanziamento bancario, oppure quando questo viene negato.

Purtroppo già in fase d’accesso a questo strumento le piccole e medie imprese possono incontrare difficoltà a causa dell’atteggiamento sempre più prudenziale tenuto da molti istituti, già in notevoli difficoltà a causa degli oltre 200 miliardi di Euro di crediti in sofferenza oggi esistenti in Italia. Tali rifiuti inoltre finiscono per penalizzare maggiormente le PMI in un mercato del credito sempre più polarizzato dove le piccole imprese non ricevono più i capitali di cui avrebbero bisogno mentre le aziende di grandi dimensioni beneficiano spesso di tassi prossimi allo 0% nonostante, secondo quando riportato da un’indagine della CGIA Mestre, l’80% delle sofferenze bancarie sia dovuto proprio a quelle di grandi dimensioni.

Vediamo ora come funziona in dettaglio la cessione del credito: il contratto non necessita del consenso del debitore (purché non sia stato preliminarmente vietato) ma richiede la notifica della cessione allo stesso, in modo che sia messo in condizione di poter pagare al titolare corretto del credito.

Solitamente è la banca a provvedere alla notifica, ma talvolta può essere direttamente il cedente a farsene carico, chiedendo poi al debitore di far pervenire l’accettazione al nuovo detentore del credito tramite moduli solitamente forniti dalla banca stessa, nel quale deve anche dichiarare che non sussistono vizi o impedimenti al pagamento. Una volta firmato il contratto, il cedente presenta la fattura tramite una distinta e chiede l’anticipazione del credito vantato, che la banca provvederà a liquidare sul conto corrente ordinario dell’impresa secondo le condizioni concordate.

Solitamente le banche corrispondono un anticipo con uno scarto prudenziale tra il 20% e il 30% sul valore nominale della fattura: non incide solo la solvibilità del debitore, ma anche e soprattutto quella del cedente.

La cessione del credito alla banca comporta inoltre l’apertura da parte di quest’ultima di un conto corrente transitorio, detto conto anticipi, sul quale vengono addebitati gli importi anticipati contestualmente all’accreditamento delle somme concordate sul conto corrente ordinario. Gli interessi a debito sono poi solitamente addebitati trimestralmente. Quando infine il debitore pagherà la fattura, l’importo sarà accreditato sul conto anticipi e la differenza tra la somma riscossa e quella anticipata viene quindi addebitata nel conto anticipi e accreditata sul conto dell’impresa tramite giroconto.

Factoring

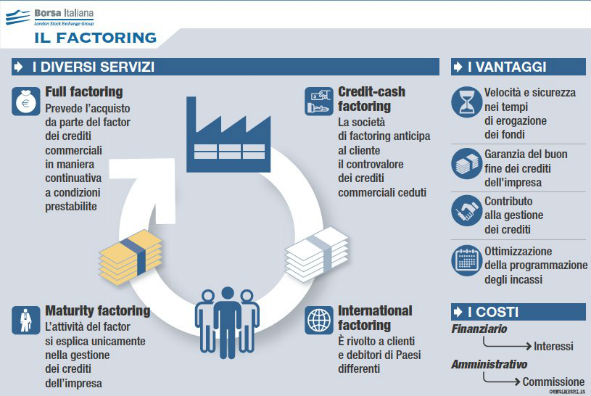

Il factoring consiste in una combinazione di servizi finanziari e di gestione del credito che consentono ad una società di rafforzare sotto il profilo qualitativo e di valorizzare sotto quello finanziario il proprio portafoglio crediti e la propria capacità di penetrazione commerciale sul mercato.

A differenza di altri prodotti, attraverso il factoring l’azienda è in grado di ottenere mediamente degli affidamenti e delle anticipazioni finanziarie più consistenti e di tipo rotativo.

Con il factoring inoltre solitamente non sono ceduti singoli crediti, ma interi pacchetti di crediti commerciali presenti e futuri, con contratti vincolanti nel medio-lungo periodo.

Proprio alla luce della perdurante contrazione delle erogazioni alle imprese da parte delle banche, nonostante qualche recente segnale positivo, non sorprende quindi che il ricorso al factoring da parte delle PMI sia aumentato: nel 2016 la crescita è stata del 7,8% nei primi dieci mesi, con una previsione complessiva del 5,58% per l’intero anno.

Il funzionamento del factoring spiegato riassunto nella scheda di Borsa Italiana

Entrambi i sistemi tuttavia, per quanto efficaci, presentano dei lati oscuri. Le procedure burocratiche spesso sono onerose in termini di tempo e poco snelle. I costi non sono sempre del tutto chiari e precisi.

L’invoice trading, ovvero l’anticipo delle fatture tramite una piattaforma digitale come la nostra, vuole trovare una soluzione anche a questi problemi, consentendo di cedere i crediti online in maniera snella, veloce, flessibile, e soprattutto con costi certi.

Non sei ancora cliente CashMe?